Nakit akışının iyileştirilmesi, tüm işletmeler için akıllı bir harekettir. İş modelinizin ne kadar harika olduğunun, sizin ne kadar karlı olduğunuz veya kaç yatırımcının sırada olduğunun bir önemi yok. Şirketinizin nakitlerini yönetemiyorsanız hayatta kalamazsınız. Aslında bu bile neden kâr etmeye değil nakit akışına önem vermelisiniz sorusunun cevabını açıkça ortaya seriyor.

Araştırmalara göre, işletmelerin % 82’sinin zayıf nakit akışı yönetimi becerileri nedeniyle başarısız olduğu tespit edilmiştir. İşinize dramatik bir etki yaratacak ve odaklanacak bir alan arıyorsanız, işte bu tam orası.

Kurulu işletmeler genellikle eksi durumlardan kurtulabilmek için fazladan nakit tamponuna sahiptir. Büyüyen işletmeler çoğu zaman yeniden yatırım yapacakları için bu birikimi yapmazlar.

İlk yıllar da dahil olmak üzere en büyük büyüme oranına sahip olan yıllar, nakit akışı açısından en zorlu koşullardır. Bu, yeni bir işi ayağa kaldırmanın zor olmasının nedenlerinden biridir. Nakit akışını iyi yönetmek, işiniz için yapabileceğiniz en iyi şeylerden biridir.

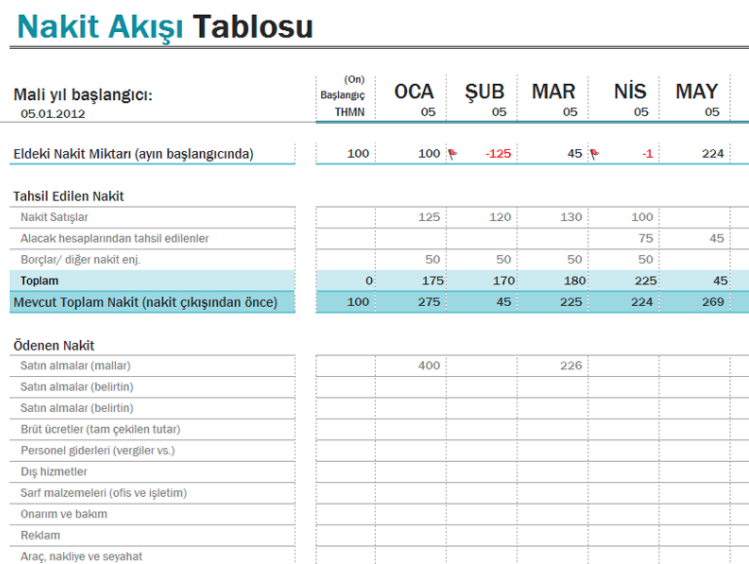

Nakit akışınızı yönetmenize yardımcı olması için ücretsiz olarak hazırladığımız şablonu bu blog yazısında bulabilirsiniz ve nasıl kullanılacağını öğrenebilirsiniz.

Nakit Akışı ve Kârlılık Arasındaki Fark

Nakit akışı, karlılık ile aynı değildir. Karlı bir işin de faturalarını ödeyememe ihtimali vardır. Benzer şekilde, bir işletmenin tüm mali yükümlülüklerini yerine getirmesi karlı olduğu anlamına gelmez.

Kâr, gerçekten yalnızca kağıt üzerinde bulunan bir muhasebe terimidir. Karın ölçülmesi, bir işletmeyi değerlendirmenin çok spesifik bir yoludur. İşlerin gün geçtikçe nasıl ilerlediğine ilişkin çok fazla bilgi vermemektedir.

Kâr Hesaplama

Kâr genellikle iki adımda hesaplanır. Birincisi, toplam gelirinizden satılan malların maliyetini çıkarmaktır. Aradaki fark brüt kârınızdır.

Gelir – Satılan Malların Maliyeti = Brüt Kâr

Örneğin, sallanan sandalyelerde 100.000 TL sattıysanız ve sandalyelerin size 50.000 TL toptan satış maliyeti varsa, brüt karınız 50.000 TL olur.

Gelir: 100.000 TL

Satılan Malların Maliyeti – 50.000 TL

Brüt Kâr: 50.000 TL

Muhtemelen sandalyeleri satın almanın ötesinde başka masraflar da olur. Örneğin, sandalyeleri depolamak için bir yere ihtiyacınız olur ve daha fazla satış elde etmek için bazı reklamlar yayınlamak isteyebilirsiniz. Bu giderlere işletme giderleri denir ve brüt kârınızdan çıkarılır.

İşletme giderleri, sattıklarınıza doğrudan bağlı olmayan çoğu maliyeti içerir. (Kira, ekipman, bordro ve pazarlama gibi şeyler)

Kar hesaplamanın ikinci adımı, işletme giderlerini brüt kardan çıkarmaktır. Aradaki fark net kartır.

Gelir: 100.000 TL

Satılan Malların Maliyeti: – 50.000 TL

Brüt Kâr: 50.000 TL

Faaliyet Giderleri: – 35.000 TL

Net Kâr: 15.000 TL

Net kârınız pozitif bir sayı ise, para kazandınız demektir. Negatif bir sayıysa, para kaybettiniz. Bu rapora genel olarak gelir tablosu veya kâr -zarar tablosu denmektedir.

Kârla İlgili Sorunlar

Borç Ödemesi

Geri ödemeniz gereken herhangi bir işletme krediniz veya diğer başlangıç sermayeniz varsa, burada gösterilmeyecektir. Sadece bu kredilere olan faiz Gelir Tablosunda yer alacaktır. Borç geri ödemeleri çok daha fazla paranızı götürse bile.

Ekipman Ödemeleri

Benzer şekilde, büyük bir ekipman satın alırsanız, tüm maliyet burada görünmez. Bunun yerine, bu maliyet ekipmanın ömrü boyunca yayılır. Bir ekipman için 100.000 TL harcarsanız ve sizin on yıl işinize yarayacağını düşünüyorsanız, gelir bildiriminiz on yıl boyunca 100.000 TL / yıl harcaması olarak gösterilecektir. Her ne kadar onu ilk başta ödemeniz gerekiyor olsa bile.

Vergiler

Net kârınızın henüz vergilendirilmediğine dikkat etmek de önemlidir. Bu miktarın daha da küçüleceği anlamına gelir. Kârınızın tamamı nakit de olsa, hepsini tek bir yerde harcayamazsınız.

Alınan Nakit

Son olarak, birçok işletme henüz parayı almadıysa bile geliri kaydeden tahakkuk muhasebesi kullanmaktadır. Kağıt üzerinde henüz kimse ödemiş olmasa bile 200.000 TL’lik satışa sahip olabilirsiniz, bu durumda faturalarınızı ödemekte zorluk çekebilirsiniz.

Ayrıca stoğunuz varsa, o ürünün tamamı değer kazanır ve gelir bildiriminize dahil edilir. Tabii ki stoğunuzdan nakit çıkarmak için önce onu satmanız gerekir.

Her Şey Zamanlama ile İlgili: Nihai olarak, nakit akışı zamanlamaya bağlıdır. Bir ay ya da yıl boyunca kazançlı olabilirsiniz, ancak belirli bir günde veya haftada değil. Faturalarınızın ay başında ödenmesi gerekiyorsa ancak ay sonuna kadar bankada herhangi bir paranız olmayacaksa, nakit akışı probleminiz var demektir.

İşte karla ilgili sorun bu. Kağıt üzerinde karlı değilseniz, kötü bir durumdasınızdır. İşinizi ayakta tutmak için gelirinizi artırmanız veya masraflarınızı azaltmanız gerekmektedir.

Ancak karlı bir dönemde olmanız, işletmenizi otopilotta çalıştırabileceği anlamına gelmez. Hâlâ nakit paranızı izlemelisiniz, özellikle de büyüyorsanız!

Nakit Akış Yönetiminin Faydaları

Her ne kadar göz korkutucu görünse de, etkili nakit akış yönetimine öncelik vermenin belirgin faydaları vardır.

Yetersizlikleri Öngörün

Nakit yönetiminde ilk ve en belirgin fayda, eksikliklerinizi vaktinden önce bilmek veya tahmin etmektir. Çek imzaladıktan sonra kira ödemeyeceğinizi öğrenmeyin. İyi bir sistem olduğunda, haftalar ve bazen aylar öncesinden gelen eksiklikleri tahmin edebilirsiniz. Bu size bir plan hazırlamak için zaman tanıyacaktır. Örneğin:

- Gümrükteki ödemelerden kaçınmak için birkaç hafta boyunca bir sevkiyat geciktirin.

- Ek satışları hızla elde etmek için bir tanıtım/indirim yayınlayın.

- Ödenmemiş bonoları temizlemek için çılgınca bir koleksiyon oluşturun.

Stresi Azaltın

İster inanın ister inanmayın, nakit akışını sağlamak stresin çoğunu hafifletir. Anksiyeteli girişimcilerin faturalarını ödemek için yaşadıkları çoğu şey, neler olup bittiğini bilmemekten ve işe yarayıp yaramayacağından endişe duymaktan gelir.

Görünüm iyi olmasa bile, neyin karşınıza çıkacağını bilmek çok daha iyidir. Aslında nerede durduğunuzu biliyorsanız kendinizi daha tetikte hissedeceksiniz. Daha da önemlisi, bununla baş etmeye hazır olacaksınız.

Ne Zaman Büyüyeceğinizi Bilin

Nakit akışını gözlemlediğinizde, büyümede ne kadar para harcamanız gerektiğini bilirsiniz. Eğer sadece kar zarar tablosuna bakıyorsanız, size gerçekçi olmayan ekstra miktarlar gösterecektir.

Benzer şekilde, bankada 20.000 TL’ye sahip olduğunuz bunu harcayabileceğiniz anlamına gelmez. Gelecek masraflar için ödeme yapmanız gerekebilir. Hafta ve aylar boyunca nakit akışınıza baktığınızda ne kadar tutmaya devam edeceğinizi ve büyümeyi ne kadar kaldırabilir olduğunuzu analiz edebileceksiniz.

Avantaj Kazanın

İyi bir nakit akışı yönetimi size avantaj sağlar. Bir eksiklik sebebiyle bankadan bir kredi limitine ihtiyacınız varsa veya hizmetinizi kesintiye uğratmadan sağlayacak bir tedarikçiye ihtiyaç duyuyorsanız, iyi nakit akış sistemi sizi destekleyecek ve güven tesis edecektir.

Bankalar genellikle, bu tür bir planlamayı görmek ister. Özellikle fonları ne zaman ödeyebileceğini açıkça göstermeniz yararınıza olacaktır. Tedarikçiler, tam olarak nasıl ödeyeceğinizi ve ne zaman ödeyeceğinizi söylerseniz büyük olasılıkla esneklik sağlarlar; ancak zorlu dönemlerde çoğu işletme gibi iletişimi birden kesmemenizi öneririz. Bu insanlar işinizi istiyorlar ve size güvenebildikleri takdirde inişli çıkışlı dönemlerde de sizinle çalışmaya istekli olacaklardır.

Daha Doğru Olanı Yapın

Nakit akışı, bir bütçe raporuna kıyasla önemli ölçüde daha doğrudur. Bütçeler ne yapmak istediğinizi size söyler. Daha isteklere dayalı ve girişimcilerin doğasına bağlı olarak iyimserlerdir. Nakit akışı projeksiyonları, gerçekte neler olduğunu size anlatır, böylece onunla başa çıkabilirsiniz. (Yılın başında planladığınız şey gerçekleşmeyecek olsa bile.)

Çoğumuz genellikle nakit akışı hakkında düşünmemekte ve sadece işe yaramasını ummaktayız. Ama bu riske değmez. Aslında onu bildiğiniz zaman daha iyi hissedeceksiniz.

Nakit Akışı Nasıl Tahmin Edilir ve Yönetilir?

Nakit akışını yönetmenize yardımcı olacak birçok ödeme aracı vardır. Örneğin Google E-Tablolar. Para akışını düzenlemek için herkes bir Google e-tablosu kullanabilir. Her ne kadar manuel bir süreç olsa da, kurulumun uzun sürmesi gerekmiyor ve görünür kalması kolaydır.

Daha da önemlisi, özelleştirmeye, özel ihtiyaçlara ve durumunuza uyumu kolaydır. İstediğiniz kadar geniş veya spesifik olabilirsiniz. E-tablonuzu oluşturup güncellediğiniz zaman, durumunuzu daha net bir şekilde görecek ve değerli bilgilere ulaşacaksınız.

Nakit akışı e-tablosu temelde nakit paranızın nereye gittiğini gösteren bir taslaktır. Nakitin ne zaman dışarı çıkacağını gösterir. Hızlı bir şekilde görselleştirmek ve ayarlamak için harika bir yoldur.

Çoğu işletme haftadan aya olmak üzere tabloları planlayarak çalışır. Ancak, bazılarının günlük ihtiyacı, başkalarının sadece aylık ihtiyacı olabilir. Her bir masrafı veya sadece harcama kategorilerini eklemek istiyorsanız, bu size kalmış. Bu kararlar, işinizin ölçeğine ve karmaşıklığına bağlı olacaktır.

Benzer şekilde, bazı işletmeler nakit akışlarını altı ay boyunca doğru bir şekilde projelendirebilir, diğerleri bunu sadece iki hafta için yapabilirler. Genel olarak, makul bir şekilde dört ila altı hafta arasındaki periyodu yansıtmayı deneyin. Şunu önerebiliriz ki, geleceğe ne kadar uzak olursanız, tahminleriniz o kadar az gerçekçi ve doğru olur.

1. Adım – Tahmini Giderler

İlk adım devam eden tüm finansal yükümlülüklerinizi ortaya koymaktır. Kira, maaş, reklamlar, yazılım ücretleri, kredi geri ödemeleri vb. Ödemek zorunda olduğunuz her şeyin bir listesini yaparak işe başlayın. Giderinin ne olduğunu, ne kadar olduğunu ve ne zaman olduğunu yazın. Muhtemelen bir kaç şeyi unutursunuz, bu yüzden başka nelerle karşılaştığınızı görmek için banka hesabınıza ve kredi kartı ekstrenize bakabilirsiniz.

2. Adım – Tahmini Gelir

Daha sonra, haftalık gelirinizi tahmin etme adımı geliyor. Birçok işletme satışlarda dalgalanmalar yaşar. Mümkün olduğunca doğru tahminlerde bulunmaya çalışın.

Garantili herhangi bir geliri yazarak başlayın. Abonelik satıyorsanız veya uzun süreli sözleşmeler yapıyorsanız, nelerin geleceği konusunda iyi bir fikriniz olacaktır. Bu sayıların yukarı çıkıp çıkmayacağını veya aynı kalabileceğini tahmin edebilirsiniz.

Satışlarınızın büyük bir kısmı yeni müşterilere aitse, tahmin edilmesi daha zor olacaktır. Yine de önümüzdeki haftalarda ve aylarda ne beklemeniz gerektiği konusunda iyi bir fikre sahip olmalısınız. Gerçekliğe ne kadar yakın olursa o kadar iyi olur.

Öngörülere gerçekten yardımcı olabilecek metod geçmiş verilere bakmaktır. Çoğu durumda, geçen yılda bu haftaya ait satışlarınız, geçen hafta gerçekleşen satışlarınızdan daha doğru olacaktır. Bunun nedeni, tarihsel verilerin yıllık döngüleri ve mevsimselliği dikkate almasıdır. Satışlarınızın geçen yıl rakamlarına göre artacağına inanıyorsanız, miktarı artırabilirsiniz, ancak muhafazakar olmanız önemlidir. Böylece kötü bir durumla karşılaşma riskini azaltırsınız.

Gelirleri her hafta öngördüğünüzden dolayı, denk gelecek bayramlara veya özel günlere de dikkat edin ve gelirinizi olumlu yönde etkileyecek olan promosyonları veya önemli fırsatları da gözden kaçırmayın.

3. Adım Verilerinizi Dahil Edin

Şimdi eğlenceli kısım geliyor. Verilerinizi doldurmanın zamanı geldi. Öncelikle, nakit akışı projeksiyon şablonunun ücretsiz kopyasını alın. Her harcama ve her gelir kaynağı için bir satır özelleştirin. İstediğiniz kadar detaylı veya genel kapsamda olabilirsiniz.

Web sitesinde bir grup ürün satıyorsanız, tek bir gelir kaynağınız olabilir. Web, perakende ve ticari fuarlar gibi birden fazla kanal kullanıyorsanız, her biri için bir satır olması daha kolay tahmin yapmanızı sağlar.

Mevcut olacak gelirleri o haftaya eklediğinizden emin olun. Unutmayın, banka hesabınıza geçmesi birkaç gün sürebilir.

Benzer şekilde harcamalarınızı da doldurun. Bazıları haftalık, bazen iki haftada bir, bazıları aylık olmak üzere bazı değişkenler olacaktır. Ayrıca çok çeşitli harcamalar da sürpriz olacaktır. Bunları da e-tabloya eklemek için “Diğer” etiketli satırı kullanın.

İlk hafta için bankanızın açılış bakiyesini ekleyin. Gelecek haftalar, gelir ve gider tahminleriniz temelinde otomatik olarak tahmin edilecektir.

4. Adım – Elektronik Tablonuzu Güncelleyin

Nakit akışı e-tablonuz, canlı bir belgedir. Bir Google sayfası olarak tutarsanız, her zaman her yerde kullanilabilirsiniz. Ayrıca, muhasebeciniz veya başka bir çalışanınız ile kolayca paylaşabilirsiniz.

İyi bir nakit akışı e-tablosu düzenli olarak güncellenir. Haftada bir kez giriş yapın ve kapanış banka bakiyenizi güncelleyin. Daha önce hesaplanana uymuyorsa, bunun nedenini öğrenmek iyi bir fikir olacaktır. Bazen unuttuğunuz masraflar ortaya çıkabilir ya da gelir projeksiyonlarınızda çok iyimser olduğunuzun farkına varabilirsiniz.

Ardından, geçen haftaki sütunu gizleyin. Geçmişte kaldığı için artık buna ihtiyacınız olmayacak.

Son olarak, son sütunda yeni bir projeksiyon haftası ekleyin. Her zaman en az dört ila altı haftaya sahip olmak istersiniz, böylece önceden planlama yapabilirsiniz.

Bir açık verecek olursanız, banka kapanış bakiyesi kırmızı olarak sizi uyaracaktır. Bu size bazı değişiklikler yapmak için bir fırsat verecektir. Söz edilen şablonda, üçüncü haftada bir eksikliğin tahmin edildiğini görebilirsiniz.

Bunu önceden bilerek, şirket ürün tedarikçisi ile iletişime geçebilir ve bir sonraki ödemelerini yeniden görüşebilirsiniz. Bu hafta 5.000 TL ödemek yerine, 3,000 TL ödemeyi ve ertesi hafta da kalan 2,000 TL’yi ödeyebilirsiniz.

Çoğu şirket iyi nakit akışı yönetimi olmadan ayakta kalamaz. Ama isterse herkes bunu başarabilir. Şimdi organize olmak için zaman ayırın ve şablonunuzu hazırlayın.